本ウェブサイトでは、Cookieを利用しています。本ウェブサイトを継続してご利用いただく際には、当社のCookieの利用方針に同意いただいたものとみなします。

- 2023/06/23公開

- 2025/05/27更新

公認会計士の独立・開業は難しい?儲かる?独立に必要なステップも紹介

現在公認会計士として働いている人の中には、将来的に独立・開業したいと考えている人もいるでしょう。

独立した方がよいかどうかは、目指すキャリアパスや働き方、ライフスタイルなどによって異なります。しかし、独立や開業は自由な働き方と収入アップを目指せる魅力的な選択肢の1つといえるでしょう。

そこで本記事は、公認会計士の独立に必要なステップや確認しておきたいポイントなどを解説します。ぜひ参考にしてください。

目次

公認会計士の独立・開業後の仕事内容

公認会計士が独立・開業する3つのステップ

公認会計士が独立・開業することの2つのメリット

公認会計士が独立・開業することの2つのデメリット

公認会計士が独立・開業後に失敗しないための確認するべき4つのポイント

公認会計士以外の独立可能な資格

公認会計士の独立は実力次第で大きなチャンスになる

公認会計士の独立・開業後の仕事内容

公認会計士は、基本的に企業などに所属して実務経験を積んだ後に独立・開業するケースがほとんどです。

公認会計士として独立・開業した後には、次のような業務があります。

- 財務・会計・M&Aなどのコンサルティング業務

- 税理士業務(税理士登録が必要)

- 会計専門学校や金融機関などのセミナー講師

- 監査法人での非常勤業務

独立・開業後は、監査法人で得た知識を活かしつつ、定型業務の多い監査法人時代よりも幅広い業務にチャレンジできるでしょう。

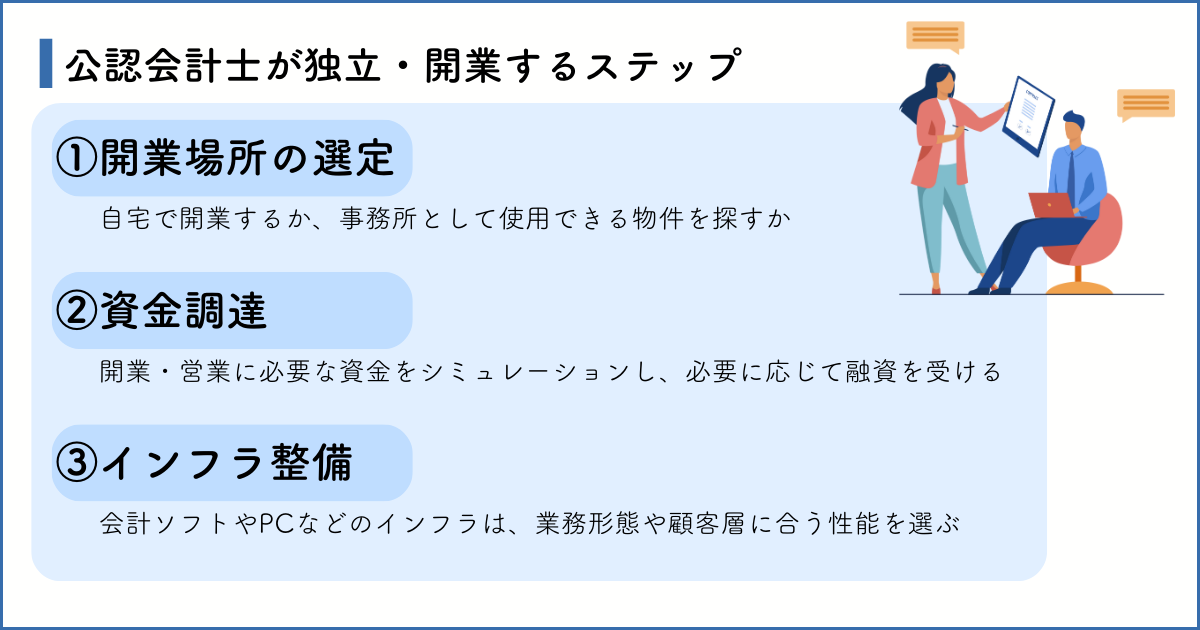

公認会計士が独立・開業する3つのステップ

独立・開業するためには、いくつかのステップを踏まなければなりません。具体的には、次の3つのステップが必要です。

- 1.開業場所の選定

- 2.資金調達

- 3.インフラ整備

ここからは、それぞれのステップと注意点を見ていきましょう。

開業場所の選定

公認会計士が独立するためには、まず開業場所を選定しなければなりません。独立後の業務形態に合わせて、自宅で開業するのか、オフィスを契約するのかを決めましょう。

営業に適した場所に自宅がある場合、自宅を事務所として使用してもよいでしょう。必要に応じてリフォームや動線の確保なども行います。

賃貸オフィスを契約する場合は、まず物件を探す必要があります。市場や競合の動きを分析してエリアを選定した上で、実際に足を運んで決めるとよいでしょう。

資金調達

独立時には、独立後に必要な資金を把握し、調達しなければなりません。毎月の固定費を明確にし、必要な事業資金のシミュレーションを行いましょう。

開業時に手元の資金だけでは足りない場合、創業融資を利用するのも選択肢の一つです。

ただ、公認会計士の場合、監査法人の非常勤などの求人募集が多くあります。そのため、銀行からの借り入れはせず、監査法人で非常勤の業務をこなしながら収入を確保し、顧客や実績を増やしていくことも可能でしょう。

インフラ整備

独立には、会計・税務ソフトやパソコンの購入など、業務を遂行する上で必要なインフラの整備も必要です。

インフラは、価格ではなく性能を重視して選びましょう。例えば、会計ソフトにはパッケージ型とクラウド型がありますが、それぞれ特徴が異なります。

端末にインストールして使用するパッケージ型は、処理スピードが速くセキュリティに優れています。

一方、インターネットを経由するクラウド型には、リアルタイムで口座や給与システムと連動させられるというメリットがあります。

独立後の業務形態や顧客層を考慮して、向いている製品を選択しましょう。

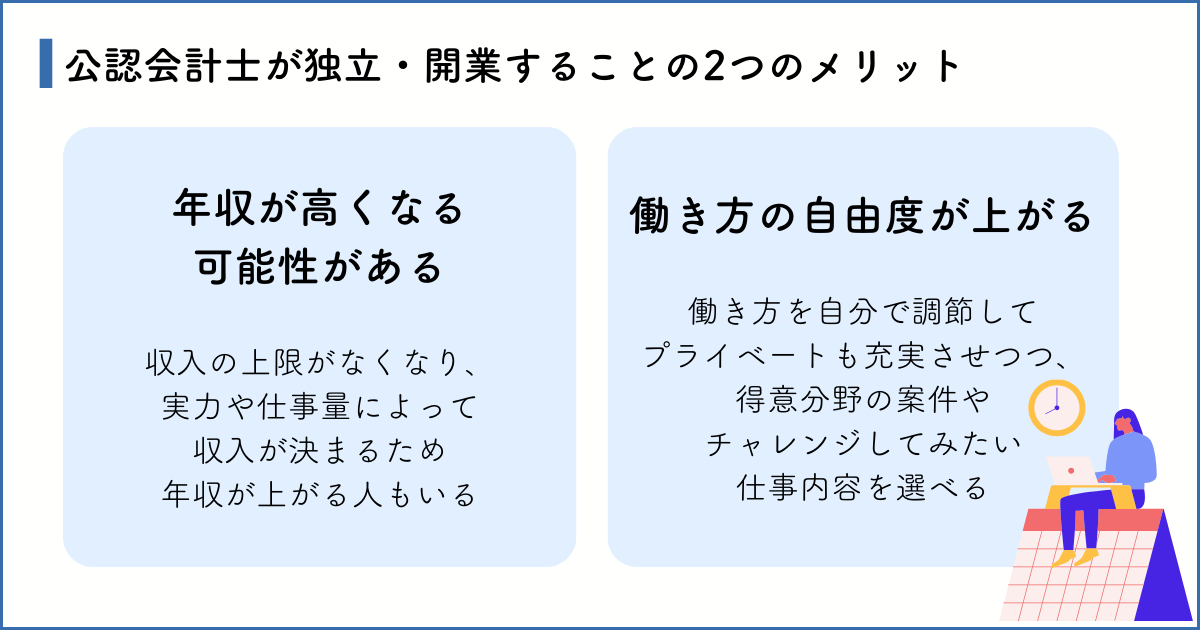

公認会計士が独立・開業することの2つのメリット

先述の通り、公認会計士が独立・開業するためにはいくつかのステップがあります。

一定の労力は要しますが、機械設備が必要となるようなビジネスと比較すると初期費用は抑えられるでしょう。

公認会計士の独立には、他にも以下のメリットがあります。

- 年収が高くなる可能性がある

- 働き方の自由度が上がる

それぞれについて詳しく解説します。

年収が高くなる可能性がある

厚生労働省の「賃金構造基本統計調査」によると、2023年度の公認会計士および税理士の平均年収は約747万円です。

十分に高年収ではありますが、監査法人などに勤務する場合は社内の規程をもとに給与が決まるため、得られる収入には限度があります。

一方で、独立すれば年収の上限はなくなります。受注した件数や仕事量に応じて収入を得られるため、実力によっては年収が高くなる可能性もあるでしょう。

働き方の自由度が上がる

働き方の自由度が上がることも、独立のメリットといえるでしょう。仕事の量や場所、休暇の取り方など、全て自分の裁量で決められるようになります。

「長めに休暇を取って海外旅行へ行く」「早めに仕事を切り上げて子育ての時間を確保する」など、プライベートも充実させながら働くことができます。

仕事内容も自分で選べるため、「得意分野に絞って仕事をする」「興味のある業界の案件に挑戦する」といったことも可能です。

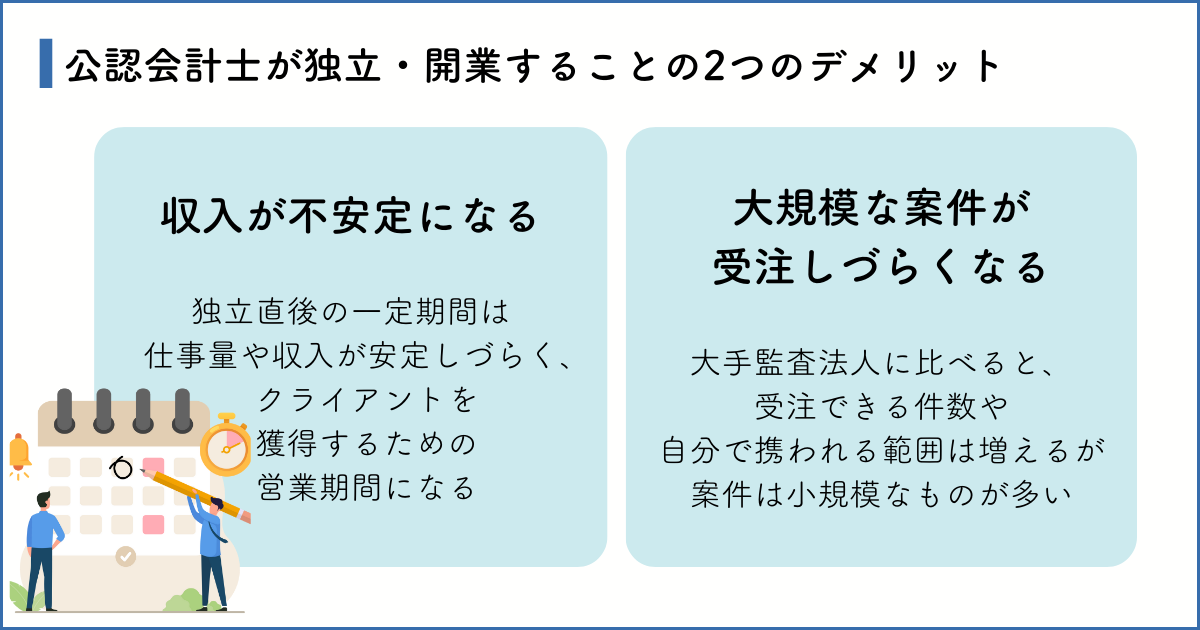

公認会計士が独立・開業することの2つのデメリット

年収アップや自由な働き方が実現できるなど、公認会計士の独立・開業には多くのメリットがあることを解説しましたが、デメリットも存在します。

独立・開業にあたっては、メリットとデメリットの両方を理解しておく必要があります。

主なデメリットは、以下の2つです。

- 収入が不安定になる

- 大規模な案件が受注しづらくなる

それぞれについて詳しく解説します。

収入が不安定になる

独立してから一定期間は、収入が不安定になるリスクがあります。

独立後すぐにクライアントを獲得できる保証はなく、クライアントを獲得するための営業期間が必要になるでしょう。企業に勤務していたときの給与を下回る可能性もあるため、一定の備えが必要です。

ただし、収入の不安定さは仕事を着実に積み上げていくことで解消されていきます。

自分の得意分野を開拓するなど、他の公認会計士との差別化ができれば、仕事を受注しやすくなるでしょう。

大規模な案件が受注しづらくなる

信用度が高くリソースの豊富な大手監査法人に勤務していると、大企業の監査に携わる機会も多くあります。

一方で、個人事務所の場合は大規模な案件を受注しづらくなります。プロジェクト単位の仕事を受注できたとしても、規模はあまり大きくないでしょう。

大企業の案件に携わりたい人にとっては、物足りなさを感じることがあるかもしれません。

しかし、規模が小さい分多くの案件を受注し、最初から最後まで携わることができるため、経験の幅を広げられるというメリットもあります。

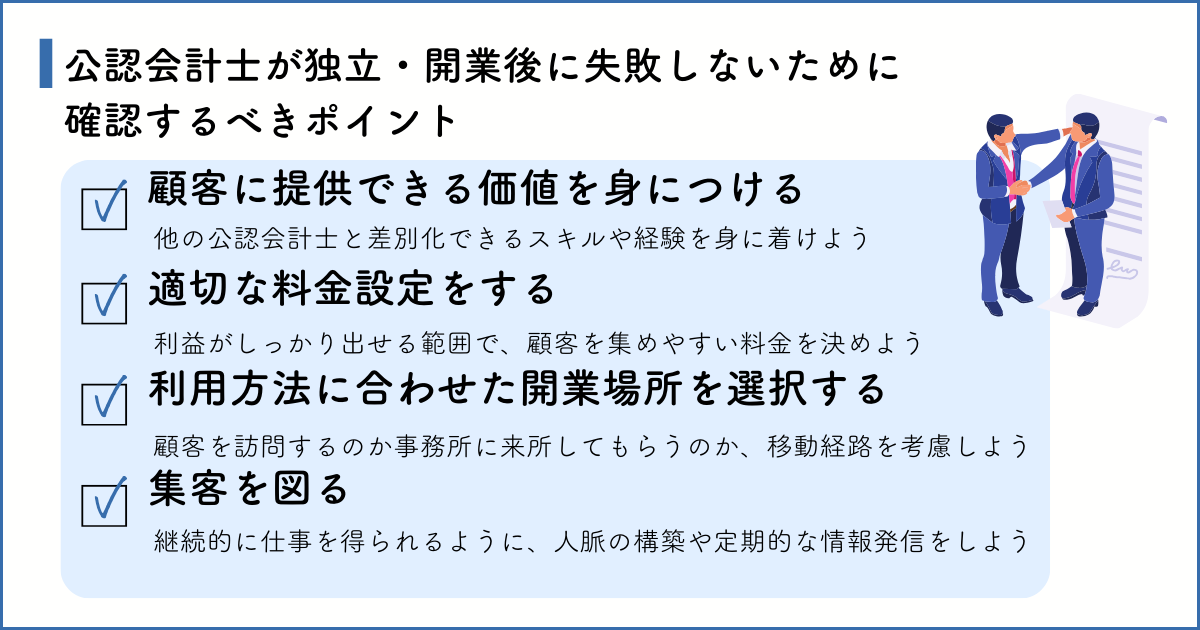

公認会計士が独立・開業後に失敗しないための確認するべき4つのポイント

入念に準備して独立・開業したにもかかわらず、監査法人に戻る公認会計士が存在することも事実です。

公認会計士が独立・開業して成功を収めるためには、いくつかのポイントがあります。主なポイントは、以下の4つです。

- 顧客に提供できる価値を身につける

- 適切な料金設定をする

- 利用方法に合わせた開業場所を選択する

- 集客を図る

それぞれについて詳しく解説します。

顧客に提供できる価値を身につける

まず、自分の得意分野や能力を整理して、独自の価値・スキルを顧客に提供できなければ、仕事を受注することはできません。

分業制の監査法人に長く務めていると、担当分野の監査業務以外の経験を積むのは困難といえます。M&Aのアドバイザリーなど、他の業務を経験したい場合、独立・開業の前に別法人へ転職するのも一つの手です。

また、税理士やUSCPAなど他の資格とのダブルライセンスにより業務の幅を広げるのも有効です。顧客にアピールできる価値やスキルを意識し、様々な経験を積みましょう。

適切な料金設定をする

料金設定も、独立・開業時に確認するべきポイントです。

料金が高すぎると顧客獲得は難しくなり、逆に料金が安すぎると、顧客を獲得できても収入と労働量のつり合いが取れず、利益は残りません。

特に、顧客からの中途解約がなければ継続するケースが多い顧問契約の料金設定は重要です。提供するサービスに適した料金設定を心掛けましょう。

利用方法に合わせた開業場所を選択する

開業場所の選定においては、独立後のイメージが重要です。

例えば、顧客が来所するパターンであれば、公共交通機関や車でのアクセスがよい立地を選びましょう。

自分が顧客や取引先を訪問するパターンであれば、営業エリアへの移動経路を踏まえ、自分が動きやすいエリアを選ぶとよいでしょう。

集客を図る

独立後は、自分で仕事を得る必要があります。営業力に加えて人脈も、顧客獲得に欠かせない要素です。

独立前に所属していた企業や監査法人から、社内法規上問題のない範囲で請け負いきれない案件を回してもらうことや、非常勤の仕事を任されることもあります。

さらに、クライアントや同業者との信頼関係が構築されていれば、新たな顧客を紹介してもらえることもあり、仕事の幅が広がります。セミナーや会食などにも積極的に参加し、情報交換できる関係性を作っておきましょう。

ウェブサイトやSNSの更新、書籍の出版などを通して情報発信をするのも、知名度を上げる手段の1つです。

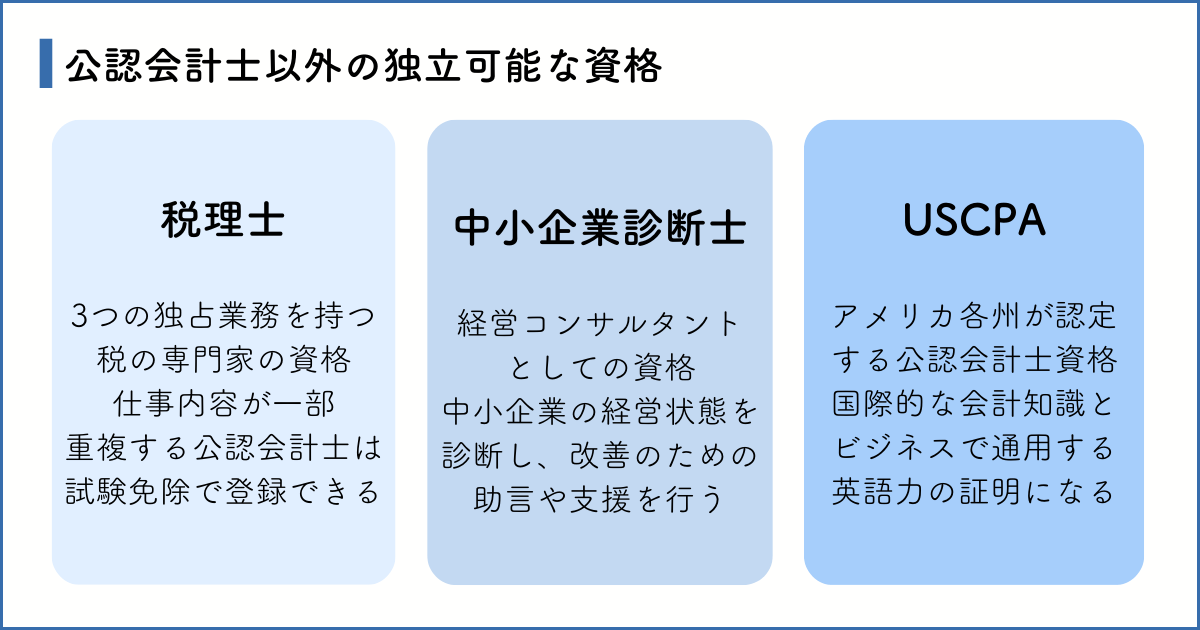

公認会計士以外の独立可能な資格

公認会計士が独立して成功するためのステップやポイントは、公認会計士以外の職種で独立する際にも活かせます。

具体的には、以下のような資格が独立・開業に役立ちます。公認会計士とのダブルライセンスも、専門性を高めることにつながりおすすめです。

- 税理士

- 中小企業診断士

- USCPA(公認会計士)

3つの資格について、見ていきましょう。

税理士

税理士は、税金の専門家として社会の経済や企業の経営を支える職業です。「税務代理」「税務書類の作成」「税務相談」という3つの独占業務を持っています。

独占業務以外にも仕事の幅が広く、企業の資金調達やM&A、収益アップに関するアドバイスなど、公認会計士と一部仕事内容が重複する領域もあります。

なお、公認会計士の資格を持つ場合、税理士試験の全科目が免除され、研修を受けることで税理士としての登録ができます。

関連記事:アビタスUSCPA「税理士の難易度はどれくらい?税理士試験の合格率は?試験対策も解説」

中小企業診断士

中小企業診断士とは、中小企業を多様な側面から分析し助言をする専門職です。

経営コンサルタントとして企業の経営状況を分析し、洗い出された課題に対して解決策を提示するのがメインの業務です。

他にも、経営改善計画書や経営診断書などの資料作成、経営改善に関するセミナー講師など、様々な活躍の場が想定されます。

関連記事:アビタスUSCPA「中小企業診断士とは? 仕事内容や試験科目、資格取得のメリットを解説」

USCPA(公認会計士)

USCPAは、アメリカ各州それぞれの会計士委員会が認定する公認会計士資格です。

ニューヨーク州で公認会計士制度が創設されてから100年以上の歴史があり、現在ではアメリカだけでなく日本を含む世界各国で試験が実施されています。

USCPAは特に、グローバルなキャリアを築きたい人や、監査法人やコンサルティングファームなどで働きたい人におすすめの資格です。

USCPAの試験は全て英語で出題されるため、合格すれば国際的な会計・税務知識があることに加えてビジネスレベルの英語力があることの証明にもなります。

関連記事:アビタスUSCPA「USCPA(米国公認会計士)とは?魅力や取得後のキャリア・難易度・試験内容を詳しく解説」

公認会計士の独立は実力次第で大きなチャンスになる

公認会計士が独立するためのステップやメリット・デメリット、失敗しないためのポイントなどを解説しました。

会計分野における高い専門性を有する公認会計士は、社会的なニーズが高く、独立自体は難しくないでしょう。

独立直後は収入面の安定やクライアントの獲得に苦労することもあるかもしれませんが、自分の努力と実力次第で道を切り開いていけます。

USCPAの合格を目指すならアビタスで!

国際専門校のアビタスでは、自分のペースに合わせてUSCPAの合格を目指せます。

スキマ時間でも学習できるスモールユニット方式®を設けており、1ユニット平均20分で受講可能です。また、全ての講義はタブレットやスマートフォンでも視聴できるため、忙しい方でも時間と場所を選ばず効率的に学習を進められます。

また、アビタスでは7,000人以上のUSCPA合格者を輩出しており、日本在住合格者の78.5%はアビタス卒業生です。

オンラインにてUSCPAの無料説明会を実施していますので、USCPAに興味のある方は気軽にお申し込みください。

まずは無料の説明会にご参加ください。

合わせてお読みください

-

最近のエントリー

- カテゴリから探す

-

USCPA

USCPA